桃树

观点

Peachtree Point of View探讨了当今复杂的投资格局,分享了专家见解和可行的策略,以驾驭市场并利用定价错误的风险。每集都深入探讨了市场动态,使您掌握了更好地了解金融世界并产生丰厚的风险调整后回报的知识。

探索 “混乱的中间”:私募市场投资者如何在当今混乱的市场中蓬勃发展

私募市场格局正在经历前所未有的颠覆,这为经验丰富的投资者带来了挑战和机遇。在最近一集《Peachtree Point of View》中,格雷格·弗里德曼与瞻博广场首席房地产官布兰登·塞德洛夫坐下来剖析了另类投资的现状,并揭示了驾驭当今复杂市场环境的可行策略。

私人市场的大鸿沟

投资管理行业正经历着剧烈的两极分化。正如塞德洛夫解释的那样,我们看到了一种 “杠铃效应”,即拥有数千亿美元资产的超级经理人继续与高度专业化的利基企业一起成长,而 “混乱的中间区域” 则变得越来越具有挑战性。

这种转变为投资者提供了一个关键的决策点:与多元化的超级经理人结盟,或者与在特定细分市场表现出深厚专业知识的专业公司合作。正如塞德洛夫所说,“市场所需要的,市场想要的是他们需要差异化... 人们想要的是那些拥有利基市场、能够真正深入了解他们所处市场的专家群体。”

对于投资者而言,这意味着重新评估当前的配置,并有可能将资本从通才经理人重新分配给真正的专家。

市场混乱中的新机遇

漫长的市场混乱和去杠杆化周期为准备好的投资者创造了难得的机会。三个关键趋势正在重塑格局:

以流动性为重点的产品: 随着传统分配放缓,投资者要求更灵活的投资结构。这激发了半流动性和间隔基金产品的创新,这些产品在不牺牲私募市场回报的情况下提供定期流动性。

私人财富扩张: 私人市场零售参与度的增加代表了大规模的资本配置转移。经验丰富的普通合伙人正在从传统的机构渠道扩展到RIA网络、经纪交易商和合格个人投资者。

卓越运营:投资经理正在利用人工智能和先进技术创造 “运营阿尔法” ——通过卓越的数据分析、投资者关系和基金管理创造额外价值。

投资者的三个关键要点

- 需求差异化: 不要接受通用投资策略。与那些在业绩记录或管道准入等标准指标之外提供独特价值主张的经理合作。正如塞德洛夫所警告的那样:“让我告诉你,这不是你的专有管道。这不是你的团队的经验年限。这不是你从其他组织带来的往绩。所以一定是不同的。”真正的差异化来自专业知识和运营优势。

- 将资金来源与用途相匹配:确保您的投资工具与您的流动性需求和投资时间表保持一致。个人投资者的要求与机构有根本的不同,您的投资方法应反映这些差异。

- 拥抱透明度:未来属于能够提供增强报告和实时见解的经理。优先考虑投资者沟通的技术前沿公司的表现将优于那些坚持过时运营模式的公司。

为未来做好准备

当今的市场环境奖励那些采取果断行动的投资者,而其他人却因不确定性而陷入瘫痪。在这个周期中蓬勃发展的公司是那些拥有专业知识、卓越的运营基础设施和明确的差异化战略的公司。

准备好深入了解这些市场见解并了解行业领导者如何应对当前挑战了吗?收听 Peachtree Point of View 播客的完整对话,了解在当今混乱的市场中实现回报最大化的其他策略。

Inside the Advisor's Playbook: Portfolio Strategy with Jen DeSisto

The investment landscape is shifting in real time. With wealth moving to younger generations and public markets growing more concentrated, investors are confronting a central challenge: how do you build true diversification when the old playbook no longer fits?

Jen DeSisto, Chief Investment Officer at CW Advisors, has a front-row view of this change. In a recent Peachtree Point of View conversation with Greg Friedman, she shared clear insights on what portfolios really look like today and how investors can approach diversification with purpose.

The Portfolio Problem You Might Not See

Here is a statistic that should get your attention: “The number of publicly traded stocks has been cut in half in the last 20 years,” DeSisto notes. At the same time, the S&P 500 has grown more concentrated in a small group of technology companies, with the Magnificent 7 driving much of the recent performance.

So what does this mean for your portfolio? If you lean heavily on traditional public markets, your exposure is likely more concentrated than your allocation suggests. You are also investing in a shrinking set of public companies at a time when private companies and private market opportunities have expanded.

Your Investor Profile Matters

The right allocation to alternative investments is never one size fits all. It depends on your liquidity needs, tax profile, portfolio size and risk tolerance.

For accredited investors exploring alternatives for the first time, DeSisto suggests beginning with 5 to 10 percent in private investments. “We try to leg into some of these private investments,” she explains. “We have tried to build a diversified mix that offers semi-liquid features or income distributions.”

For qualified purchasers with larger portfolios and more flexibility, the allocation shifts. “We recommend 30 to 40 percent in private investments,” DeSisto says. This typically includes private equity and venture at 12 to 15%, private credit at 12 to 15% and direct real estate and infrastructure at 5 to 6% each.

Understanding What Your Capital is Funding

Most investors respond to projects they can see and understand. Real estate developments they can visit. Infrastructure that supports data centers. “Individual things like that get clients excited and they are fun to talk about with people,” DeSisto says. That kind of tangibility matters because when you can picture what your capital is funding, it changes how you view the investment.

The Case for Private Credit

For investors new to alternatives, DeSisto leans toward structures that offer regular income or some degree of liquidity. In private credit, she prefers evergreen vehicles where “you have monthly income coming in, loans are maturing, they are being replaced.”

And while recent headlines have raised concerns about defaults, she stays grounded in the data. “Defaults are a normal part of making loans,” she says. “In any given year, you are going to have 2 to 3% default rates in the debt markets.” The high-profile issues making news were tied to syndicated loans at traditional banks rather than private debt funds.

Looking ahead to 2026, both DeSisto and Friedman expect a stronger environment for investors. “I think 2026 is going to be a much better year for distributions back to investors,” Friedman says, pointing to stabilizing rates and improving M&A activity.

Key Takeaways:

- Check Your Concentration: With public stocks down 50% over 20 years and the S&P 500 dominated by a handful of companies, your portfolio may be more concentrated than you realize.

- Scale Appropriately: Consider 5-10% allocation if you're an accredited investor new to alternatives; 30-40% if you're a qualified purchaser seeking comprehensive diversification.

- Structure Matters: Look for investments with structures that match both the underlying assets and your liquidity needs, favoring vehicles with regular distributions or semi-liquid features when starting out.

Ready to explore how alternative investments fit into your portfolio strategy? Listen to the full Peachtree Point of View podcast episode for deeper insights on modern portfolio construction.

Collier 的 Aaron Jodka 谈2026年的商业房地产市场

商业房地产市场正在经历根本性的转变。在经历了多年的错位之后,我们看到了稳定的迹象,但这种复苏看起来与过去的周期不同。在最近的一次 桃树观点 对话中,桃树集团首席执行官格雷格·弗里德曼采访了 亚伦·乔德卡,美国资本市场研究总监 高力。在本集中,亚伦就市场的发展方向及其对投资者意味着什么提供了宝贵的见解。

再平衡的市场

亚伦将当前的环境描述为再平衡的环境,而不是快速复苏的环境。他解释说:“我认为商业房地产市场的状况处于再平衡状态,我们看到大多数资产类别的基本面都有改善的迹象。”与后金融危机时期不同,当时美联储的激进干预带来了V型复苏,而当今环境的特点是没有同样的流动性支持的情况下有节制的增长。

这对于可能期望价值快速升值的投资者来说很重要。亚伦警告说:“它不应该是 V 形的。”“我没想到我们的价值会突然在短时间内增长10%、15%。这将是一次缓慢而稳步的攀升,因为今天的环境和背景与摆脱全球金融危机时不同。”

私人信贷机会

对于寻求当前收入和下行保护的投资者, 私人信贷 继续提供令人信服的风险调整后回报。亚伦指出,私人信贷 “在过去的15年甚至更长的时间里一直是商业房地产的推动力之一”,填补了受监管银行撤回房地产贷款留下的空白。

私人信贷作为一种投资策略的可持续性得到结构性优势的支持。房地产支持贷款提供了公司债务无法比拟的稳定性,其价值不会在一夜之间进行调整,资产可以产生稳定的现金流。保险公司之所以大幅增加对私人信贷的配置,恰恰是因为这符合其长期负债和收入要求。

当被问及债务相对于股权的相对吸引力时,亚伦的回应应该引起投资者对其配置的兴趣:“我认为我们仍处于私人信贷的风险回报收益仍然超过股票的时期。但我认为,这种钟摆已经开始摆动,股权投资开始显得非常有吸引力。”

特定行业的机会

并非所有的商业房地产行业都处于同等地位。亚伦认为零售物业特别引人注目:“我现在真的很喜欢零售业。我们在全国各地建造的项目不多。”有限的新供应加上零售商适应全渠道战略,创造了有利的供需动态。

尽管头条新闻负面,但他还看到了部分办公资产中世代相传的机会。他指出:“真正的主要和主要地点,奖杯资产表现非常好,” 尽管位置和基础是关键因素。从长远来看,工业和多户家庭基本面保持稳健,供应担忧有所减弱。在酒店业,缺乏新建筑,加上富裕消费者的需求,为经验丰富的运营商创造了有吸引力的切入点。

关键要点

- 复苏将是渐进的:如果没有美联储的积极干预,商业房地产价值的升值速度将比之前的周期更慢,从而延长战略收购的窗口。

- 私人信贷仍然引人注目:对于优先考虑收入和本金保护的投资者来说,尽管股票越来越具有吸引力,但私人信贷在当前环境中提供了优异的风险调整后回报。

- 行业选择很重要: 零售、精选办公物业和酒店资产新增供应有限,为2026年及以后提供了令人信服的风险回报率。

了解市场基本面、保持资本配置灵活性并与经验丰富的运营商合作的投资者将最有能力利用新兴机会。

收听完整的谈话 在Peachtree Point of View播客中,听取亚伦·乔德卡对商业房地产市场动态、10年国债展望以及进入2026年前哪些数据点最重要的更多见解。

机会区 2.0:马特·皮拉赫和迈克尔·托尔汉的专家见解

此内容改编自 比斯诺夫 由桃树集团首席执行官格雷格·弗里德曼主持的全国机遇区数字峰会小组讨论会包括 Seyfarth Shaw 合伙人 Matt Peurach,以及 迈克尔·托尔汉, EisnerAmper 的税务合伙人。

机会区计划正在进入一个变革阶段。随着OZ 2.0将该计划永久化,并为农村投资引入了更高的激励措施,老练的投资者需要了解这些变化如何影响 现有库存和未来部署战略.

2026 年的估值挑战

对于向OZ 1.0基金投入资金的投资者来说,2026年12月31日,延期截止日期快到了。这就形成了围绕资产估值的关键规划势在必行。

马特·皮拉赫解释说:“当延期到期时,你要根据2026年12月31日向绿野仙踪基金投入的金额或利息的公允市场价值中较低者纳税。”鉴于自2021年以来,商业房地产估值平均下降了约20%,许多投资者可能会受益于通过正式评估确定当前的公允市场价值。

迈克尔·托尔汉强调了文件的重要性:“整个税法和整个判例法中的公允市场价值通常是买方和卖方愿意交换的。显然,如果资产仍在持有中,你需要某种评估,一些估值报告,真正来支持这个数字,以支持纳税申报状况。”

OZ 2.0 创建永久框架

OZ 2.0下最重要的变化是永久性。现在,该计划不是固定终点,而是为从2027年开始的新投资提供五年滚动延期限。

“在 OZ 2.0 下,你有固定的五年滚动延期期。因此,从这个角度来看,当你将收益存入绿野仙踪基金时,你可以将其推迟五年,” 皮洛克指出。这种结构性变化消除了困扰OZ 1.0后期投资的回报递减问题。

此外,新的合格农村机会基金提供额外的福利。与标准的10%相比,在指定农村地区的投资有资格获得30%的递延收益折扣,同时放宽了实质性的改善要求。新的农村地区地图将于2026年7月发布,创造战略机遇 适用于可以提前定位资产的投资者。

2025-2026 年的战略考量

OZ 1.0和OZ 2.0之间的过渡期带来了独特的挑战。正如皮罗克指出的那样,今天实现资本收益的投资者面临着紧缩的时间表:“如果我是一名实现了资本收益的纳税人,我有兴趣为此采取税收减免策略,而我想进行机会区投资,第一,我只有180天的时间将收益存入绿野仙踪基金。”

此外,在OZ 2.0下,每10年重新指定一次区域,这带来了新的不确定性。如果现有区域内目前正在开发的项目失去其名称,则可能会面临有关祖父化的问题。尽管预计会有指导方针,但对于时间表为多年的开发商而言,积极与州办公室就区域指定进行接触至关重要。

对于 商业房地产投资者 对于开发商来说,传达的信息很明确:机会区计划仍然是目前最强大的税收优惠措施之一,但收益最大化需要复杂的结构、积极的估值规划以及对不断变化的监管框架的密切关注。

关键要点

- 估值对OZ 1.0投资者至关重要:随着2026年12月31日延期截止日期的临近,投资者应获得专业评估,以根据当前公允市场价值与原始投资金额的关系,有可能减少纳税义务。

- OZ 2.0提供增强的农村福利:新的合格农村机会基金提供30%的税收折扣(标准为10%),并放宽了合规要求,指定地图将于2026年7月发布。

- 战略时机很重要:180天的再投资窗口,加上收紧的新区域的贫困门槛,意味着投资者应仔细评估是在OZ 1.0下进行部署,还是等待2027年开始的OZ 2.0福利。

收听有关以下内容的完整讨论 Peachtree 观点播客 深入了解机遇区投资结构、解决州级合规问题以及利用永久OZ框架。 要了解有关机会区的更多信息,请阅读文章 “机会区2.0:投资者需要了解的有关新税法的知识(2025年更新)”。 它总结了格雷格·弗里德曼与Novogradac & Company合伙人兼全国机会区工作组主席杰森·沃特金斯之间的对话。

请注意,此播客不提供法律或税务建议。在投资任何税收优惠计划之前,请咨询您的注册会计师或税务律师,以确保您有资格从该计划的税收优惠中受益。

房地产领域的罗斯IRA转换:蒂姆·威特的见解

Roth IRA 转换和商业地产:解锁免税增长

对于许多投资者来说,税收效率是被忽视的财富乘数。一种强大但未得到充分利用的方法将罗斯IRA的转换与 商业房地产开发投资,通过战略时机创造显著的税收优势。

在本集中 桃树观点,Peachtree集团首席执行官格雷格·弗里德曼与Peachtree's负责人蒂姆·威特进行了交谈 特拉华州法定信托(DST)计划,讲述了罗斯IRA的转换与商业房地产策略相结合如何释放强劲的免税增长。

通往罗斯 IRA 的两条途径

直接捐款: 收入低于限额的投资者每年最多可以用税后资金缴纳7,000美元(如果年龄在50岁或以上,则为8,000美元)。这些账户免税增长,退休时提款也是免税的。 直接从国税局了解有关罗斯 IRA 的更多信息。

“增加财富的最快方法是提高税收效率。有时候,当人们追逐回报时,这会被忽视。”-格雷格·弗里德曼

高收入者的转化率: 对于收入超过门槛的人,不允许直接供款。相反,投资者可以通过从传统IRA或前雇主的401(k)转移资产来使用罗斯IRA转换(通常被称为 “后门罗斯”)。税款是在转换时缴纳的,但从那时起,所有增长都是免税的。

商业地产的优势

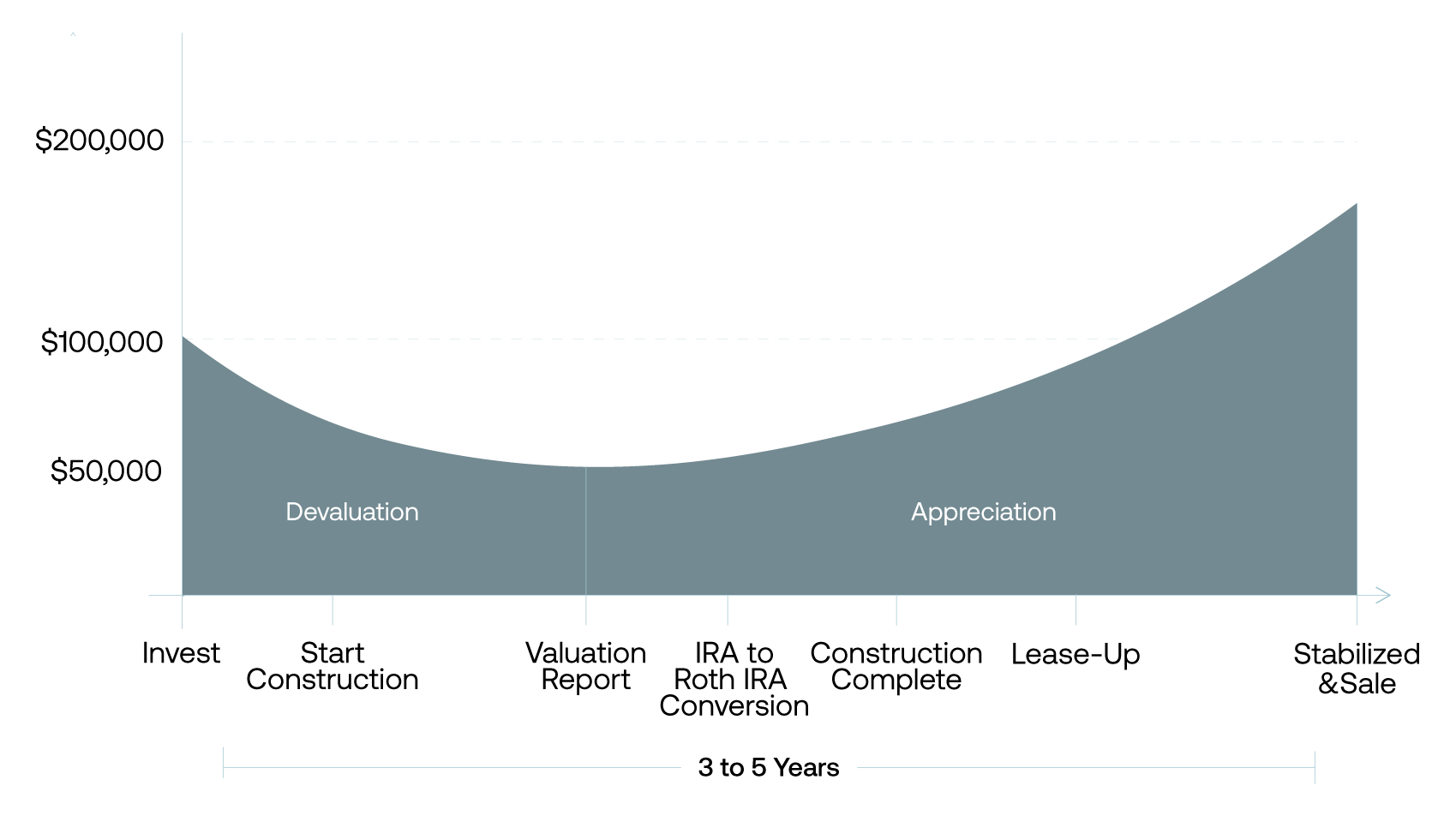

Peachtree Group夏令时和税收策略项目负责人蒂姆·威特解释了转换策略的运作方式:“进行这种转换的关键是能够在资产价值较低时转移资产。”

这种方法利用了开发项目的自然的 “J曲线” 模式,即在施工阶段,估值会暂时降低。

机制很简单,但需要精度。投资者将资金存入自管IRA并投资于商业房地产开发项目。在施工中途,当项目由于开发成本、施工不完整和流动性限制而导致估值下降时,投资者会执行罗斯IRA转换。

威特指出:“那时价值将回归,希望远远超过你投入的初始投资。”

实践中的罗斯 IRA 转换

以这种情况为例:10万美元的开发投资在施工中期的估值可能为60,000美元。以这种较低的估值进行转换意味着为60,000美元而不是最初的100,000美元投资纳税。随着该项目的完成和稳定,全额回报,但现在罗斯IRA内部免税增长。

“罗斯的损失没有任何好处。如果你在 Roth 中赔钱,你就无法将其从税收中注销。因此,你需要对所投资项目的质量进行深思熟虑,” 威特强调说。

该策略特别有利于收入超过罗斯IRA供款限额(单身人士为16.5万美元,已婚夫妇为24.6万美元)且现有传统IRA或401(k)基金可供转换的投资者。

关键要点

- 战略时机最大限度地提高收益:当开发项目在施工阶段出现临时估值下降时,执行转换。

- 优质项目必不可少: 没有健全的基础投资,税收效率毫无意义;尽职调查仍然至关重要。

- 首选渐进转换:将转换分散到多个年份和项目,以最大限度地减少年度税收影响并分散风险。

节税结构和高质量的结合 商业地产开发 可以显著加速合格投资者的财富积累。

要了解有关税收优惠结构的更多见解,您还可以浏览我们的 机会区策略。

收听完整剧集

完整收看 桃树观点 播客节目介绍了蒂姆·威特对罗斯IRA转换策略的完整介绍,并了解Peachtree集团的开发专业知识如何增强您的节税投资方法。

酒店投资机会:驾驭当今混乱的市场

酒店投资格局正经历前所未有的混乱,为精明的商业房地产投资者创造了难得的机会。在最近一集《桃树观点》中,格雷格·弗里德曼与Alchemy Real Estate Advisors的负责人兼创始人贝内特·韦伯斯特坐下来探讨了酒店投资策略在这个动荡的市场环境中如何演变。

当前的酒店投资市场:困境创造机会

当今的酒店投资市场以严重的困境为特征,但这种混乱正在创造前所未有的机会。韦伯斯特的公司在不到一年的时间里完成了21笔交易,另有19笔合同正在进行中,这表明了陷入困境的酒店投资行业的活跃性质。韦伯斯特指出:“那里不乏充足的机会,” 他列举了从曼哈顿的纸币销售到西雅图的接收器销售等方方面面。

这种困境不仅限于传统的止赎权。由于品牌翻新要求、资本合作伙伴压力或后期投资时间表,许多酒店投资所有者正面临强制退出,这为积极进取的卖家创造了大量活跃的销售渠道。

酒店投资交易趋势:关注智能货币

市场数据显示了引人注目的酒店投资趋势:2024年上半年约有50%的酒店交易量涉及5000万美元以下的房产,大多数交易可能低于2500万美元。这些规模较小的酒店投资机会保持了强大的流动性和价格完整性,通常以负杠杆率向专注于运营价值创造的区域买家出售。

有趣的是,此前陷入困境的市场正在吸引新的酒店投资兴趣。正如韦伯斯特所观察到的那样,“在过去的几周里,我看到了比过去几年更多的看涨活动和对旧金山的看涨情绪。”这种转变表明,耐心的酒店投资资本已开始在以前面临挑战的市场中发现抄底的机会。

战略酒店投资方法

在当今市场上成功的酒店投资需要完善的方法。韦伯斯特推荐了三种关键的酒店投资策略:

多元化推动酒店投资成功。 瞄准拥有运营规模并建立贷款人关系的市场。多个小型酒店投资机会可以提供卓越的风险调整后回报,而不是将资本集中在单一的奖杯资产上。

创新融资可提高酒店投资回报。 在传统融资受限的情况下,成功的酒店投资买家正在利用CMBS的贷款假设,在稳定期间谈判纯息期,并制定满足买方和卖方流动性要求的协议。

长期思考可以最大限度地提高酒店投资价值。 正如韦伯斯特所强调的那样,“资本结构是暂时的,但收购价格是永久的。”对于具有运营能力的忠实酒店投资专业人士来说,尽管融资成本暂时升高,但当前的价格失调仍带来了代际购买机会。

酒店投资催化剂:装修因素

推动当前酒店投资机会的关键催化剂是延期维护和品牌授权的翻新。许多在COVID期间推迟资本改善的酒店投资所有者现在正面临着酒店品牌的最后通牒:要么翻新,要么失去旗帜。这种动态造成了强制出售的情况,使准备投入必要资金进行房地产改善的资本充足的酒店投资买家受益。

当前的酒店投资环境非常有利于耐心、资本充足的投资者,他们可以在机会出现时果断地采取行动。对于那些有能力执行的人来说,当今错位的酒店投资市场提供了引人注目的切入点,一旦资本市场正常化和竞争加剧,这种切入点可能不存在。

准备好探索先进的酒店投资策略和市场见解了吗?收听完整的 Peachtree Point of View 播客节目,其中包含贝内特·韦伯斯特对当今酒店投资机会和市场动态的完整分析。

特殊情况投资:为什么现在是时候在商业房地产领域采取行动了

在最新的 Peachtree Point of View 播客节目中, 丹尼尔·萨维奇,投资与战略高级副总裁 at Peachtree Group 主持了一场讨论 Peachtree 首席执行官格雷格·弗里德曼 和 投资执行副总裁迈克尔·里茨 他们正在探索商业房地产格局如何发生根本变化,为特殊情况的投资创造了前所未有的机会。高管们提出了将资金部署到特殊情况下的战略的令人信服的理由,但这一窗口不会无限期地保持打开状态。

市场现实:强劲的资产,破碎的资本结构

与以往因基本资产问题而陷入困境的周期不同,当今的机会主要是由资本市场的波动推动的。正如迈克尔·里茨所解释的那样:“办公室以外的大多数商业房地产资产的基本面总体表现良好。但是我们所看到的只是资本市场 “波动性加剧”。

这创造了一个独特的环境,在这种环境中,高质量资产以折扣估值进行交易不是因为运营问题,而是由于融资限制和资本结构挑战。

债务市场的混乱

当今机遇的核心驱动力在于债务的大幅重新定价。使用有担保的隔夜融资利率 (软的)从疫情期间的近零水平上升到目前的高利率,传统融资都变得更加昂贵。银行现在正在承保降低贷款价值比率,同时要求更高的还本付息覆盖率,这在资本堆栈中造成了巨大的缺口。

考虑一下:简单的市值利率从8%提高到9%可以在一夜之间使1亿美元资产的价值减少到8900万美元。再加上贷款价值的降低,财产所有者将面临巨大的流动性短缺,这为特殊情况的投资者提供了切入点。

三个关键投资领域

投资者应关注三个主要的机会领域:

- 场外收购:保护表现不佳或定价错误的酒店以及部分多户住宅、学生住房、自助仓储和其他商业地产行业,以进行重新定位和稳定。

- 优先股和混合股权解决方案:通过旨在保护基础和提高当前收益率的结构,向需要流动性进行收购、开发或再融资的发起人提供灵活的资本。

- 从贷款人处购买不良资产:通过抵押契约或止赎后交易直接从银行收购资产,通常对未偿贷款余额进行折扣,且远低于重置成本。

酒店业的最佳去处

酒店提供了特别引人入胜的机会,由于多年的 “延期和假装” 融资,短期债务到期风险巨大。该行业面临约150亿至200亿美元的递延资本支出,恰逢2008年供应激增期间建造的资产现在需要典型的14年翻新周期。

为什么传统玩家无法竞争

机会之所以存在,恰恰是因为很少有公司能够提供这些情况所需的混合解决方案。成功需要股权和信贷方面的能力,从而实现结构性投资,例如有或有偿还的次级债务(“hopenotes”)、优先股头寸或债转自有策略。

为什么特殊情况投资现在行之有效

对于评估特殊情况投资机会的投资者而言,关键是与具备资本灵活性和运营专业知识的运营商合作,以应对复杂的交易结构。当前的环境会奖励那些能够快速抓住传统贷款人和股票提供者无法抓住的机会的人。

正如格雷格·弗里德曼指出的那样,这是当今商业房地产中最大的定价错误风险机会。投资者面临的问题不在于这些机会是否存在;而是他们是否有能力在市场调整之前利用这些机会。

要更深入地了解此处讨论的市场动态和投资策略,请收听有关以下内容的完整对话 Peachtree 观点播客。本集提供了更多见解,探讨了投资者如何驾驭当今的特殊情况格局,并在这种独特的市场环境中为获得丰厚回报做好准备。

这不是购买任何证券的要约或邀请。只能通过私募备忘录进行发行。通过 PEACHTREE PC INVESTORS, LLC 成员 FINRA/SIPC 发行的证券。

435亿美元超越竞争对手的秘诀

每位高管都在谈论竞争优势,但大多数人自愿因长期睡眠不足而致残20-30%。虽然你的竞争对手依赖于咖啡因和意志力,但你应该在优化的生物学基础上进行操作。睡眠优化是一个利基市场,已经发展成为一个价值4,350亿美元的行业。

在最近一期的《Peachtree Point of View》中,桃树集团首席执行官格雷格·弗里德曼与神经科医生兼睡眠医学专家安妮·玛丽·莫尔斯博士坐下来探讨睡眠优化如何成为你最强大的绩效工具。

莫尔斯博士与要求最佳表现的高管和竞技运动员合作,她的见解挑战了你认为你所知道的关于时间管理和竞争优势的一切。作为一个治疗罕见睡眠障碍的人,她在咨询全球表现优异的同时,她揭示了为什么你的4-6小时的睡眠可能正是阻碍你完成下一笔大交易的原因。

莫尔斯博士解释说:“当你长期影响睡眠时,你就会开始忘记你最适合自己的身份,并开始接受较低版本的自己,即使你仍然被视为表现优异的人。”科学是显而易见的:睡眠不足的高管需要更长的时间才能完成任务,做出更高风险的决策,错过休息充足的竞争对手利用的机会。

关键要点:

战略决策: 睡眠不足会影响判断力,增加冒险行为——这正是您在高风险谈判和市场时机决策中负担不起的

静息投资回报率: 7-9 小时的睡眠不会浪费生产时间——与竞争对手相比,它是你的竞争护城河,它可以让你更高效地工作,做出更好的决策

旅行表现: 频繁旅行造成的睡眠模式不规律不仅会导致疲劳,还会造成不一致的绩效窗口,从而使你失去交易和机会

健康即财富: 长期睡眠不足会增加死亡风险并损害心血管健康,有可能缩短你最富有成效的收入年限

对话还探讨了忙碌的高管的实用时间管理策略、兴奋剂的战略性使用以及为什么你的睡眠习惯可能会破坏你的睡眠质量。

准备好探索睡眠科学如何成为您的不公平优势了吗?收听 Peachtree Point of View 的完整剧集,了解表现最佳者在决策高峰期优化昼夜节律时使用的具体策略。

在您最喜欢的播客平台上关注Peachtree Point of View,以获取有关优化业绩和发现其他人错过的投资机会的更多见解。

机会区2.0:投资者需要了解的有关新税法的知识(2025年更新)

机会区计划经历了重大转型,新的立法永久延长和加强了这一强有力的延期纳税策略。高净值投资者和房地产专业人士应了解这些变化,以最大限度地提高他们的税收优惠和投资回报。在最新一集的《桃树观点》中,桃树集团首席执行官格雷格·弗里德曼与Novogradac合伙人兼机会区专家杰森·沃特金斯坐下来,分解了最近改变游戏规则的立法。

机会区 2.0:新法律发生了什么变化

永久延期创造长期规划机会

随着新立法于2025年7月4日签署成为法律,机会区成为永久性的。与最初计划的有限时间表不同,OZ 2.0创造了连续的10年周期,每十年指定一次新的区域,这使投资者有信心将其用作长期税收筹划工具,而不是一次性机会。

新投资者的五年资本收益延期

在新版本的法律中,有一个关键的时机考虑因素,投资者应该理解。新的五年延期福利仅适用于2026年12月31日之后进行的投资,即每位投资者无论何时投资都有五年的延期资本利得税。当前的投资者仍被锁定在2026年的确认日期,这使得战略时机对于税收筹划至关重要。

农村机会区提供更高的税收优惠

这是精明的投资者可以最大限度地提高其税收优惠的地方:农村机会区的投资现在可获得30%的基准增长,而标准区的投资仅为10%。这是一项大规模的税收激励措施,可以重定向资本流动,为愿意开拓农村市场的投资者创造重要机会。

更少的合格区域意味着更多的竞争

新法律将资格标准从家庭收入中位数的80%收紧到70%,这可能会减少机会的总数。区域增长了约20%,从全国的8,764个区域增加到约7,000个区域。这种减少意味着对优质投资机会的竞争加剧。

本集的关键要点

- 时机很重要: 当前投资面临2026年的税收确认;2026年后的投资可延期五年

- 农村优势: 农村地区的基准上调30%,而标准地区的基准上调10%,可带来诱人的风险调整后回报

- 区域缩小: 符合条件的区域减少了大约 20% 意味着对优质机会的竞争加剧

- 永久计划: 滚动的 10 年周期为长期规划提供了确定性

- 下行保护: 按原始递延收益或当前公允市场价值中较低者纳税

随着商业房地产价值从峰值平均下降20%,办公等一些行业下降40%或更多,这种调整的时机和结构可能会创造引人注目的投资机会。

千万不要错过完整的对话,在这段对话中,Jason 和 Greg 深入探讨了实施时间表、农村地区定义以及最大限度地提高这些收益的具体策略。

在你最喜欢的播客平台上收听 Peachtree Point of View 的完整剧集并订阅 定期更新投资机会、市场趋势和策略,以帮助经验丰富的投资者优化其投资组合。

请注意 该播客不提供法律或税务建议。在投资任何税收优惠计划之前,请咨询您的注册会计师或税务律师,以确保您有资格从该计划的税收优惠中受益。

从危机到机遇:这就是经验和基础设施创造Alpha的方式

商业房地产市场正在经历自大金融危机以来最重大的转型,对于经验丰富的投资者来说,问题不在于机会是否存在,而是你是否有经验和基础设施来利用机会。在最新的 Peachtree Point of View 剧集中, 董事总经理兼首席执行官格雷格·弗里德曼, 董事总经理兼首席财务官 Jatin Desai,以及 CRE 总裁兼负责人 Daniel Siegel 揭示了近二十年的战略演变如何使Peachtree集团能够在当今混乱的市场中蓬勃发展。

2007-2012 年:在危机中建造

当Peachtree集团在2007年成立时,只有五名团队成员,时机再具挑战性也没有比这更具启发性了。大金融危机(GFC)成为该公司在识别错误定价的风险和在其他人撤退时执行复杂交易方面的首场大师班。从2009年到2011年,这种通过挂钩票据提供救援资金和重组不良资产来 “粉碎剧本” 的基本经验建立了推动当今战略的运营框架。

弗里德曼解释说:“我们一直非常关注定价错误的风险。”“总会有挑战和机遇,但我们一直在寻找定价错误的风险在哪里。”

2012-2020:战略基础设施发展

在全球金融危机之后的十年中,Peachtree系统地建立了现在具有竞争优势的基础设施。该公司垂直整合业务,到2010年,将物业管理、贷款服务、施工管理及其经纪交易商纳入内部。这不仅是运营效率,也是未来市场混乱的战略定位。

最重要的是,Peachtree在2014年开始将重点放在私人信贷上,认为该资产类别 “定价非常非常错误”,机会巨大。尽管竞争对手现在首次涌入私人信贷,但Peachtree在630多笔信贷交易中拥有15年的直接贷款经验,有着非凡的往绩记录:只有2%的交易需要资产回收,23亿美元的已部署信贷资本的损失率仅为0.17%。

2020 年至今:体验遇上机遇

当今的市场验证了过去18年中做出的每一项战略决策。随着超过1万亿美元的商业房地产贷款在截然不同的利率环境中到期,区域银行正面临着Peachtree在全球金融危机期间学会应对的确切压力。

该公司的增长轨迹说明了这一点:从2007年的五名员工到2019年的100名员工,现在有300多名团队成员管理着40亿美元的股权,总资产为80亿美元。但是,光靠规模并不能解释他们当前的优势;这是通过多个市场周期建立的运营复杂性。

在其他人无法执行的地方执行

当前的环境揭示了为什么基础设施比资本更重要。正如德赛指出的那样,“有很多私人信贷,但其中大多数之所以来找我们,是因为它们无法发放。他们没有基础设施,没有发起人、承销商和内部服务。”

关系红利

十八年的市场占有率创造了另一条竞争护城河:与40多个金融机构交易对手的深厚银行关系。随着银行寻求创新的解决方案来管理围绕商业房地产风险敞口的监管压力,这些关系现在为场外交易提供了渠道。

西格尔解释说:“银行对票据的交易非常具有建设性、深思熟虑和战略性。”“其中大多数是场外交易,我们主要通过现有的银行关系在内部进行采购。”

战略投资影响:

• 以体验为导向的机会识别:Peachtree2009-2011年的全球金融危机手册直接适用于当今市场,为特殊情况和救援资金部署提供了经过测试的框架

• 基础设施是竞争优势:15年的私人信贷经验和垂直整合运营使新市场进入者无法完成其承保的交易时能够得到执行

• 以关系为基础的交易流程:40多家机构的深厚银行关系为场外交易提供了独家渠道,创造了可持续的竞争优势

• 久经考验的下行保护:23亿美元信贷投资的资产保留率为98%,损失率为0.17%,这表明风险管理能力经过多个周期的完善

• 市场时机验证:当前的错位代表了自成立以来推动Peachtree战略的那种 “错误定价的风险” 机会,部署期限为3年以上

讨论揭示了为什么这一时刻不仅仅是另一个市场机会。这是二十年的战略准备与最佳市场条件的融合。

对于评估市场历史如何为当前机会提供信息的资深投资者来说,本集为机构平台如何利用经验、关系和基础设施在混乱的市场中创造阿尔法提供了难得的见解。

收听完整版 桃树观点 该剧集将详细了解数十年的市场经验如何转化为当前的交易执行和投资策略。在您的首选播客平台上关注 Peachtree Point of View,持续深入了解机构质量的房地产投资方法。

房地产清算:为什么市场价值仍有进一步下跌的余地

商业房地产市场发出了喜忧参半的信号,但是 皮埃蒙特新月资本首席经济学家马克·维特纳,用严峻的现实检查来消除噪音:房地产价值仍然被严重高估,修正尚未结束。

在我们最新的 Peachtree 观点播客 剧集中,维特纳分享了每个房地产投资者都需要听到的重要见解。尽管我们避免了许多人预测的严重衰退,但市场尚未完全适应新的利率环境。这为精明的投资者带来了风险和机会。

10年期美国国债目前的交易价格在4.5%左右,并不高。实际上,它处于未来十年应达到的利率的最低水平。维特纳认为,公允价值接近4.7%,有可能达到5%或更高。这种转变标志着抬高资产价值的人为低利率时代的终结。房产现在必须相应地重新定价。

这种脱节在实地已经显而易见。在Peachtree Group,首席执行官格雷格·弗里德曼认为,卖方认为其房产的价值与其真实内在价值之间存在10%至15%的差距,这是多年来流动性充足的持续影响,许多人仍预计这种流动性将回归。

但这就是机会出现的地方。维特纳建议将目标对准准准入门槛高、投资者控制力强的投资,尤其是在决策者已开始鼓励发展的市场。根据维特纳的说法,最好的地方是正在复兴的中型城市的混合用途项目,智能手机一代希望更接近行动。

主要投资要点:

• 利率在结构上更高: 在非衰退时期,10年期国债的交易价格可能在4.5-5.5%之间,从根本上重置房地产估值

• 存在地理机会: 查尔斯顿、南卡罗来纳州和阿拉巴马州新兴市场等市场为增长提供了天然的进入壁垒,而纳什维尔等以前的热门市场已经降温

• 混合用途是未来: 随着人们寻求适合步行、便利设施丰富的环境,以生活方式为导向的开发项目将住宅、零售和娱乐融为一体,正在吸引需求

• 债务期限墙带来压力: 大量商业房地产债务将以更高的利率进行再融资,这迫使人们讨论切合实际的定价问题

• 消费者支出正在发生变化: 随着消费者支出占GDP的比例从71%恢复到更可持续的67-68%,预计零售整合将走向低端

完整的对话揭示了为什么这种市场调整不是你的典型周期,以及投资者如何做好准备,如何利用未来的重新定价。千万不要错过维特纳对区域市场动态、人口变化和战术投资策略的完整分析。

在你最喜欢的播客平台上收听 Peachtree Point of View 的完整剧集,了解每位商业房地产投资者在当今市场现实中都需要的完整战略细分。

解锁创新融资:EB-5如何优化您的资本堆栈

在最近一集的 Peachtree Point of View 播客中, 格雷格·弗里德曼,Peachtree 集团首席执行官,坐下来与 亚当·格林,谁是公司的负责人 EB-5 计划。他们的对话揭示了这种独特的融资机制如何刺激经济增长和创造就业机会,同时为以下方面创造竞争优势 商业房地产投资。

对于桃树集团的投资者来说,了解EB-5可以深入了解该公司如何提高投资回报。该计划的工作原理是将寻求美国绿卡的外国人与需要资金的开发项目联系起来。这些 外国投资者向符合条件的项目捐款至少80万美元 这为美国创造了就业机会,作为交换,他们和他们的家人获得了获得永久居留权的途径。

.png)

EB-5资本的成本通常低于传统的融资来源,因为外国投资者的动机主要是移民福利而不是财务回报。这使Peachtree能够用这种高效的资本取代更昂贵的资本堆栈,从而有可能改善整体项目经济性。

亚当·格林拥有14年的EB-5专业经验和近三十年的建筑融资经验,他解释了Peachtree的创新方法:与使用 “尽最大努力” 筹款模式的竞争对手不同,Peachtree提前对项目进行全面承保和承诺,然后使用EB-5资本作为收购策略。这消除了执行风险,同时仍能提供EB-5资金的财务优势。

该播客重点介绍了最近的 位于北卡罗来纳州布恩的耗资2500万美元的Home2 Suites酒店 举个例子。该项目位于符合80万美元EB-5投资门槛的农村地区,成功纳入了EB-5资本以改善其财务结构。

对话还涉及特朗普政府提议的 “金卡” 签证计划,该计划与EB-5有很大不同,因为它涉及向美国财政部捐款500万美元,而不是对创造就业机会的项目的投资。

Peachtree 投资者的关键要点:

- 增强的回报: EB-5资本可用作资本堆栈中更昂贵的融资的收购策略,有可能提高Peachtree投资者的投资回报。

- 风险缓解: Peachtree的方法通过全额预先承保项目,确保无论EB-5融资时机如何,都能执行交易,从而消除了通常与EB-5相关的资金不确定性。

- 竞争优势:在当今紧张的贷款环境中,获得这种替代资本来源为Peachtree项目在交易结构方面提供了有意义的优势。

- 创造就业机会: EB-5允许有价值的、创造就业机会的项目获得资金来完成,但前提是它们必须证明为当地经济创造就业机会的额外好处。

- 程序稳定性:EB-5计划的授权有效期至2027年9月,根据现行规定,2026年9月之前进行的投资将按规定进行,这为规划提供了明确的时间表。

收听完整剧集 桃树观点 以更深入地了解Peachtree如何利用EB-5融资来优化商业房地产投资的回报。在你最喜欢的播客平台上关注 Peachtree Point of View,就投资机会和融资创新的更多战略对话。

市场不确定性和投资机会:吉姆·科斯特洛的见解

本周我们在Peachtree Point of View播客上发布了特别的延伸市场动态。 首席执行官格雷格·弗里德曼 和 高级副总裁丹尼尔·萨维奇 受欢迎的 Jim Costello,摩根士丹利资本国际不动产首席经济学家兼房地产经济学主管,坦率地讨论当前的商业房地产格局。随着利益相关者度过一个充满重大经济不确定性和政策转变的时期,Costello为寻求了解在这种动荡的环境中可能出现机会的投资者提供了宝贵的见解。

对话突显了最近的经济动荡如何极大地改变了市场预期。在许多投资者一直在玩 “活到2025年” 的游戏,坚持利率冲击以期最终稳定之后,最近的政策变化和不确定性使许多市场参与者 “摆脱了困境”。

投资者的主要收获:

- 资本市场利好风的终结:几十年来(1985-2020年),利率下降通过压缩资本利率为商业房地产投资者提供了内在的优势。Costello警告说,这个时代可能已经结束,他将重点转移到运营专业知识上:“第一要务是有效地管理您的房产,向前迈进。”

- 信贷胜于股权可能是重中之重:在这个过渡性市场中,经风险调整后,债务投资目前的表现超过了股票头寸。Costello 指出,这为知名人士创造了机会 私人信贷 与 “债务旅客” 机会性进入该领域相比,具有适当基础设施和经验的提供商。

- 关注当地基本面: Costello建议投资于具有强大人口趋势和知识经济基础的市场,而不是进行广泛的行业配置。“更重要的是当地的基本面。这是关于进入一个人口结构健康或其他类型增长的市场。”

- 不确定性中的机会:尽管存在潜在的衰退风险,但科斯特洛仍然对机会持乐观态度,尤其是在不良债务和转机/特殊情况下:“在低迷的市场中总能赚钱...人们总是有机会进来解决问题。”

- 公司债券利率作为早期指标:投资者应将公司债券利率视为资本利率变动的主要指标,最近的利差扩大了约40-50个基点,这可能预示着房地产上限利率将出现类似的上升。

本期《市场更新》讨论阐明了投资策略需要如何演变以应对新的经济现实。商业地产正在从 “金融工程” 时代过渡到注重卓越运营和当地市场知识的时代。

想要更多见解来指导您的投资决策吗?收听完整剧集 Peachtree 观点播客 以下是吉姆·科斯特洛对市场趋势、利率预测和值得关注的特定市场的完整分析。在你最喜欢的播客平台上关注Peachtree Point of View,随时了解这个瞬息万变的格局中的商业房地产机会。

通过私募人寿保险(PPLI)提高税收效率

在Peachtree的Point of View播客的最新一集中,首席执行官格雷格·弗里德曼与Copper Beech Financial Group律师兼首席合规官迈克尔·帕里斯坐下来讨论了可供高净值投资者选择的最被忽视的节税投资策略之一:私募人寿保险(PPLI)。

正如迈克尔恰当地指出的那样,“这不是你做什么,而是你保留的东西。”这一理念推动了他们探讨PPLI如何帮助投资者显著提高净综合回报率——扣除费用、税收和通货膨胀后的实际回报率。

私募人寿保险提供与罗斯IRA类似的引人注目的税收优惠结构,但还有专门为合格投资者和合格购买者量身定制的额外福利。该结构允许投资免税增长,提款和贷款免税,并向受益人提供免所得税死亡抚恤金。

PPLI之所以对成熟的投资者特别有价值,是因为它在另类投资方面的灵活性。与传统的人寿保险产品不同,PPLI允许投资另类资产类别,例如私募信贷、私募股权、对冲基金、风险投资和房地产,所有这些都在节税的包装内进行。

关键要点:

- 节税增长: PPLI允许另类投资完全免税增长,可通过基准提款或低息贷款免税提款

- 世代财富规划: 如果以不可撤销的信托和年轻的家庭成员作为被保险人,PPLI可以创造数十年的税收优惠增长,并将财富转移到应纳税遗产之外

- 投资重点:与最大限度地提高死亡抚恤金的传统人寿保险不同,PPLI的结构是购买所需的最低死亡抚恤金,同时最大限度地提高节税投资增长

- 最低投资额: 该策略通常是合理的,起始资金为200万美元,这笔资金可以在几年内分配

- 投资注意事项: 投资者需要意识到分散化要求和投资者控制原则的局限性,尽管这些限制通常可以通过适当的规划来控制

对于目前将资本分配给私人信贷或对冲基金等税收效率低下的投资者,PPLI值得认真考虑。简单的数学计算很有说服力:如果你的税收储蓄超过了维持结构的大约1%的年度成本,那么你将获得可观的额外回报,否则这些回报本来会因税收而流失。

正如格雷格·弗里德曼在闭幕时指出的那样,“尽管更高的利率和通货膨胀会带来种种影响,但税收效率应该是每个人投资策略的重要组成部分,才能真正产生这种复合效应。”

想更多地了解如何实施这一强有力的税收策略吗?在你最喜欢的播客平台上收听Peachtree's Point of View播客的全集,并关注可以帮助你最大化投资组合回报的更有见地的投资策略。

要联系迈克尔·帕里斯或铜比奇金融集团,请通过以下网址在线访问他们 铜山毛榉金融集团。

免责声明:

本材料仅供参考或教育之用,未考虑任何客户或潜在客户的投资目标或财务状况。该信息不作为投资建议,也不建议购买、出售或投资任何特定的投资或细分市场。那些寻求有关其特定投资需求的信息的人应联系金融专业人士。Copper Beech Financial Group、我们的员工或我们的客户可能会也可能不会投资于本材料中讨论的任何个人证券或细分市场。所表达的观点是截至发布之日的最新观点,但由于市场、政治或经济状况,如有更改,恕不另行通知。所有投资都涉及风险,包括本金损失。过去的表现并不能保证未来的业绩。

通过以下方式提供的证券和投资咨询服务Osaic Wealth, Inc.FINRA/SIPC 成员。通过以下方式提供的其他咨询服务铜山毛榉金融集团有限责任公司和美国证券交易委员会注册的投资顾问。奥赛克财富是独立所有的,此处提及的其他实体和/或营销名称、产品或服务独立于奥赛克财富。

在充满挑战的市场中探索创新资本解决方案

在最新一集的 Peachtree Point of View 播客中, 首席执行官格雷格·弗里德曼 坐下来坐下 执行副总裁贾里德·施洛瑟, 谁专门从事酒店贷款和 C-PACE 融资。他们的对话为驾驭当今混乱的信贷市场和寻找创造性的商业房地产项目资本化解决方案提供了宝贵的见解。

贾里德在2007年市场低迷时期开始了自己的职业生涯,于2019年加入Peachtree,他对自那时以来信贷市场的巨大变化提供了独特的视角。他解释了开发商如何为成本上涨和持续的高利率而苦苦挣扎,这使得传统的融资结构难以确定。

Senior + CPACE

讨论的重点是Peachtree如何帮助客户克服这些挑战,特别关注作为创新工具的C-PACE(商业地产评估清洁能源)融资。这项逐州立法产品允许通过财产税评估偿还的长期固定利率贷款,为建筑的特定要素(屋顶、暖通空调、电梯等)融资。

这种策略之所以特别强大,是因为它能够将C-PACE与优先债券相结合,以较低的混合资本成本实现更高的杠杆率。例如,在一个耗资1亿美元的项目中,开发商可以通过C-PACE以7.5%的固定利率(传统夹层债务成本的一半)获得3000万美元的融资,从而使他们能够以优惠的利率为75%的项目成本融资,同时保持可接受的回报。

案例研究:华盛顿多户家庭

贾里德最近分享了一篇文章 来自华盛顿州的成功故事 Peachtree在那里提供了优先债务和C-PACE融资,与Hickory合作发行夹层债务,提供了令人印象深刻的87%的资本堆栈。Peachtree通过合并后的优先贷款和C-PACE贷款提供了70%,借款人为更高杠杆时代的建筑贷款提供了有吸引力的混合资本成本。该多户住宅项目位于服务不足的二级市场,近期开发项目有限,这是Peachtree的重点领域。该交易还以灵活的条款为特色,允许借款人在利率下降时有可能还清C-PACE部分。

关键要点:

- C-PACE融资为开发商提供了一个强大的工具,可以替换堆栈中更昂贵的资本,与传统的夹层股权或优先股相比,有可能将成本降低数百个基点。

- 在当今的市场中,“没有扣篮” ——每笔交易都有挑战,需要创造性的解决方案、全面的审查和适当的风险结构。

- Peachtree提供优先贷款和C-PACE融资的能力创造了显著的竞争优势,使他们能够在更高的资本堆栈中提供一揽子融资。

- 在这种环境下,速度和执行至关重要,因为许多贷款机构由于风险评估不当或信贷委员会决策的变化而未能完成交易。

- 新增供应有限的二级市场提供了有吸引力的投资机会,尤其是对于多户住宅开发而言。

收听完整版 Peachtree 观点播客 以更深入地了解如何将这些创造性的资本解决方案用于下一个商业房地产项目。在你最喜欢的播客平台上关注Peachtree Point of View,随时了解当今充满挑战的市场中的投资策略。

特朗普2.0经济风险下的市场混乱

在一次及时而有见地的对话中 Peachtree 观点播客,主机 格雷格·弗里德曼 坐下来坐下 穆迪首席经济学家马克·赞迪, 讨论当前的经济格局以及投资者应该关注的问题。

经济衰退风险上升

赞迪对当前的经济形势毫不犹豫。他指出,最近几个月,经济衰退的可能性已从15%跃升至35%,这主要是由于政策决策——尤其是不断升级的全球贸易战。尽管赞迪认为经济仍然 “基本稳定”,但他警告说,持续的政策不确定性可能会在几周内走向衰退。

赞迪在谈到政府的贸易政策时警告说:“如果他再继续走这条路,三到四周,衰退的可能性就会更大。”

利率和商业地产

对于商业房地产投资者来说,赞迪提供了一个发人深省的利率视角。尽管政府希望降低利率,但他认为,对于运转良好的经济而言,10年期美国国债收益率(约4.1%)的定价是适当的。除非我们进入衰退,否则赞迪预计短期内不会大幅降息。

赞迪承认,商业地产 “在过去三年中一直处于衰退之中”,但仍面临着持续的挑战。尽管他认为大部分估值调整已经完成,但更广泛的经济衰退将意味着 “估值和定价的又一次下降”。

值得关注的关键指标

对于试图衡量衰退风险的投资者,赞迪提供了实用的指标来监测:

- 每周首次失业救济人数:安全人数为22.5万人,约为25万人,衰退期为30万人

- 自11月以来,消费者支出模式 “停滞不前”

- 房地产市场指标,尤其是新建筑活动

私人信贷市场

开启 私人信贷 市场,赞迪指出,近年来,私人信贷发挥了至关重要的作用,他在银行撤军时介入提供资本,他认为这有助于美国避免衰退。该市场发展迅速,目前估计为1.7万亿美元,超过了高收益债券市场,可与杠杆贷款市场的规模相媲美。

底线

赞迪的离别建议?“系好安全带。”随着政策的不确定性、贸易紧张局势和消费者情绪的转变,未来的经济之路必将是坎坷的。

要收听完整的对话并深入了解如何驾驭这些充满挑战的市场,请在你最喜欢的播客平台上收听 Mark Zandi 的 Peachtree Point of View 的完整剧集。

市场不确定性下特殊情况投资的战略优势

从桃树的角度来看, 首席执行官格雷格·弗里德曼 加入 迈克尔·伯纳斯,收购与处置高级副总裁,深入探讨在当今复杂的商业房地产格局中,Peachtree如何应对特殊情况进行投资。

随着利率居高不下,商业房地产行业的债务到期日墙隐约可见,许多业主面临再融资挑战、资产价值下降和流动性紧缩。迈克尔·伯纳斯解释了这些压力如何创造独特的购买机会,尤其是在酒店领域,运营复杂性和品牌关系会加剧困境,为经验丰富的投资者释放价值。

伯纳斯解释说:“CRE内部对特殊情况的总体想法是资本堆栈中的某种形式的困境。”但是酒店业带来了更大的复杂性:“品牌参与其中,他们的要求可能会给本已充满挑战的局势增加压力。”

伯纳斯强调了疫情如何迫使许多酒店业主将资本储备从维护和品牌授权的装修中转移出来以偿还债务。现在,酒店品牌正在 “放下脚步”,要求延迟装修,这给缺乏必要资金的业主带来了压力点。

对话揭示了Peachtree处理特殊情况的多方面方法。他们不是简单地收购不良房产,而是在资本体系中保持灵活性——根据机会提供优先股权、购买债务头寸或建立创造性的合作伙伴关系。从本质上讲,他们根据当前的情况量身定制每项投资,找到在整个资本结构中创造价值的最有效方法,而不仅仅是购买资产。

弗里德曼和伯纳斯强调,在特殊情况下成功进行投资需要深厚的市场知识、运营专业知识和识别资产内在价值的能力。正如伯纳斯指出的那样,“我们最终会在购买资产当天巩固退出。”

两人分享了这种战略的实际应用示例:Peachtree在收购之前对亚利桑那州的一处酒店进行了两年的跟踪。他们的计划包括对酒店进行品牌重塑,并利用其在市场上的运营专业知识来提高业绩和释放长期价值。

对于质疑特殊情况的复杂性是否值得付出努力的投资者,伯纳斯给出了一个明确的答案:Peachtree的纵向整合和跨多个市场周期的经验提供了独特的竞争优势。他说:“这不是一支全力以赴的球队。”“我们现在已经完成了两个完整的周期来执行这个策略。”

由于商业地产面临持续的市场压力,Peachtree认为当前的环境对其特殊情况的投资策略 “非常有建设性”,有可能为那些具有驾驭这些复杂交易的专业知识的人提供诱人的风险调整后回报。

收看完整剧集 桃树观点 以更深入地了解经验丰富的投资者如何在当今充满挑战的商业房地产格局中寻找价值,并在您最喜欢的播客平台上订阅收看未来的剧集。

你将在本集中学到什么:

- 什么定义了 “特殊情况投资” 商业房地产以及它们如何创造投资机会

- 投资不良资产时如何评估良好的切入点

- 传统收购之外的各种投资结构(优先股、票据购买等)

- 当前的市场状况如何为特殊情况的投资创造有利的环境

酒店开发中的智能资金流向了哪里

在最新一集的《Peachtree Point of View》中,首席执行官 格雷格·弗里德曼 面试 威尔·伍德沃思, 投资副总裁,为考虑当今格局发展机会的酒店投资者提供了宝贵的市场情报。

市场基本面推动成功

该播客强调,成功的酒店开发取决于确定存在明显供需失衡的市场。伍德沃斯指出,入住率高于70%通常表示入住率 发展 潜力,而高进入壁垒可以保护投资免受过度饱和。对于投资者而言,事实证明,这些基本面指标比追逐市场趋势更可靠。

地理热点:东南和太阳带

对话将东南和太阳带地区确定为特别有前途的投资地区。在人口流动和企业搬迁的推动下,这些市场显示出酒店业绩、GDP和大都市生产总值(GMP)之间存在很强的相关性。得克萨斯州和佛罗里达州脱颖而出,是投资温床,眼前和长期住宿需求持续增长。

机会区注意事项

探索机会区优势的投资者将欣赏伍德沃斯的实践视角。尽管税收优惠为具有资本收益的投资者创造了优势,但他强调,无论税收优惠如何,成功的项目都必须立足于自身的优点。该播客探讨了某些市区和旅游目的地尽管基本面强劲,但如何有资格成为机会区,从而为战略投资者创造了双重优势。

品牌选择策略

该讨论为不同市场的品牌定位提供了宝贵的见解。投资者应考虑软品牌房产如何创造反映当地特色的定制体验,同时保持运营效率。这种平衡的方法使开发商能够通过独特的底层体验获得优质的价格,同时通过标准化的房间运营来控制成本。

市场选择标准

对投资者来说,最有价值的也许是了解可行市场的选择过程。在桃树集团,真正有前途的发展机会占我们审查的潜在交易的不到5%。投资者同样应保持纪律,将目光投向地表增长以外的领域,以确保基础设施发展、企业形象和旅游模式保持一致,以支持长期的酒店需求。

对于寻求更有信心地驾驭酒店开发格局的投资者来说,本集提供了直接适用于投资决策的市场情报。收听完整版 Peachtree 观点播客 以更深入地了解当前的市场状况和发展机会。

超越票房:Smart Money 如何为电影提供资金

在最近的一集中 Peachtree 观点播客,首席执行官格雷格·弗里德曼坐了下来 约书亚哈里,管理合伙人兼执行制片人以及 艾米丽·克鲁克,Peachtree Group的投资策略总监将讨论一种经常被误解但利润丰厚的投资策略: 电影金融。

尽管Peachtree集团因其商业房地产投资而获得广泛认可,但许多人并不知道该公司的媒体金融部门不断壮大。正如弗里德曼所解释的那样,这种扩张源于核心理念,即发现利基市场和非传统机会,在这些机会中,风险被错误地定价以发挥其优势,从而推动巨额投资回报。

是什么让 Peachtree 的电影融资方法与众不同?与那些为下一部大片而承担巨大创作风险的传统电影投资者不同,Peachtree严格以高级贷款机构的身份运营。凭借他在金融服务和媒体融资领域超过25年的经验,Josh制定了一种保守的承保方法,以反映Peachtree的私人信贷贷款策略。

他解释说:“人们不明白投资电影和贷款电影之间的区别。”“我们不是在将资本投资到仅基于剧本的东西上。”

相反,Peachtree使用三种形式的抵押品进行预付款:

1。 分销协议 来自Netflix、索尼和亚马逊等主要参与者

2。 税收优惠 来自电影友好型州和国家

3. 精心挑选的未售地区 具有显著的内在价值

艾米丽·克鲁克简单地描述了这一点:“在电影金融中,简而言之,它实际上是基于应收账款的贷款。”她将其与预售公寓单元用作建筑融资抵押品进行了比较。

关键的风险缓解因素是对竣工保障的要求。每部由Peachtree资助的电影都受到AAA级债券公司的保护,该公司监控制作支出并保证 [按时、按预算] 的交付。这消除了创作风险(这部电影会好吗?)和制作风险(电影会完成吗?)。

结果?具有类似股票回报的债务投资。通过利用他们的专业知识和银行关系,Peachtree在投资层面实现了 “强劲的20%和30%” 的收益率。

Peachtree Group完成了大约十二部电影,预算从500万美元到8000万美元不等,正在扩大规模,每年为大约12部电影提供资金。该投资组合已经包括一部今年夏天上映的8000万美元的盖伊·里奇电影。

对于寻求风险回报率与私人信贷贷款商业地产相似的分散投资的投资者来说,这种新兴的替代方案提供了一个有趣的机会。完整的播客深入了解了Peachtree严格的承保方法如何转化为这种不断增长的资产类别。

收听整集《Peachtree Point of View》,详细了解这种创新的投资策略,该策略通过精心管理的下行保护提供 “股票型业绩”。

房地产中的隐性税收优惠可以为您节省数百万美元

在最新一集中 桃树观点,首席执行官 格雷格·弗里德曼 坐下来坐下 蒂姆·威特,一位拥有30多年经验的经验丰富的专家,致力于探索商业房地产的节税投资策略。这场富有洞察力的讨论探讨了各种策略,这些策略有可能帮助投资者保护和增加财富,同时最大限度地减少税收风险。

蒂姆,谁领导 Peachtree 的 DST(特拉华州法定信托)战略,从他作为《华尔街日报》全明星分析师的背景以及他在另类投资方面的丰富经验中获得了丰富的知识。在谈话中,他将复杂的投资结构分解为易于理解的见解,投资者会发现这些见解很有价值。

本集涵盖了三种主要的税收优惠投资策略:

特拉华州法定信托(DST)

蒂姆解释了怎么做 DST 对于希望从主动所有权过渡到被动所有权的商业房地产投资者来说,它是一个强大的工具,同时通过1031交易所推迟资本利得税。他分享了真实的例子,说明投资者如何有可能保持财富积累的势头并减少税收的影响,否则税收可能会将收益的30-40%用于房地产出售。

机会区

这个 机会区计划 由2017年的《减税和就业法》制定。格雷格和蒂姆探讨了这些投资在持有十年后如何提供延期纳税和免税增值。他们分享了Peachtree在凤凰城市中心开发酒店的成功故事,并讨论了他们目前在毛伊岛的项目,重点介绍了他们如何首先发现无论潜在的税收优惠如何都有意义的机会。

奖金折旧

最后,他们研究了奖金折旧策略及其在即将出台的税收立法中可能出现的复苏,从而深入了解不同类型的投资者将如何从这些计划中受益。

也许最有价值的是他们坦率地讨论了税收驱动的投资决策的陷阱。两位专家都强调了首先根据投资的基本优点进行评估的重要性,税收优惠是增强而不是主要动机。

对于希望在管理税收风险的同时优化房地产投资策略的投资者,本集提供了两位行业资深人士的切实可行的见解。无论您是在考虑从主动房地产所有权过渡到被动所有权,探索机会区投资,还是只是想更好地了解节税投资策略,本次对话都提供了宝贵的视角和实用建议。

收听完整剧集 桃树观点 深入研究这些策略,并了解它们如何融入您的投资组合。现已在您最喜欢的播客平台上可用。

请注意 该播客不提供法律或税务建议。在投资任何税收优惠计划之前,请咨询您的注册会计师或税务律师,以确保您有资格从该计划的税收优惠中受益。

在商业地产的重启中寻找机会

在本集中 Peachtree 的观点, 格雷格·弗里德曼 欢迎 大卫比特纳,Newmark全球研究主管兼执行董事总经理,深入讨论了商业房地产格局。它们涵盖了关键的经济和市场趋势,包括持续提高利率的影响、不断变化的债务市场以及快速变化的环境中的投资机会。讨论的一个主要主题是更高的利率如何继续重塑商业房地产估值。

商业地产投资者 运营商正面临着市场动态的根本性转变,超低利率时代已进入后视镜。在与格雷格·弗里德曼的一次富有启发性的对话中,纽马克全球研究主管戴维·比特纳强调,这种变化不是暂时的,它是投资格局的永久特征,需要对预期和策略进行全面的调整。

展望今年,比特纳预计利率将持续波动,10年期美国国债可能在3.8%至-5%的中等区间内波动。这种波动,加上持续的经济不确定性,将对所有房地产类型的交易活动和资产估值产生重大影响。

尽管存在这些挑战,但还是出现了亮点。写字楼市场在2023年第四季度出现了18个季度以来的首次正净吸纳量,这表明这是一个潜在的转折点。在接近支撑的趋势和超过5,300亿美元的计划制造业投资的推动下,工业部门有望复苏,尤其是在二级和三级市场。与现有库存相比,多户住宅,尤其是新建房产,显示出诱人的定价动态。

对于希望部署资本的投资者,戴维建议采取平衡的方法,对债务投资进行大量配置,在债务投资中,利差似乎比股票回报更具吸引力。他特别强调了直接贷款和夹层债务的机会,其回报率可能达到14%。在股票方面,他指出了奖杯办公室转型中的增值机会,尽管强调了子市场选择的至关重要性。

债务到期墙仍然是一个重大问题,未来几年将有大约2万亿美元的商业房地产贷款到期。尽管到目前为止,银行主要采用 “延期和假装” 策略,但戴维认为,监管压力和延期选项的减少可能会迫使2025年做出更多决议,从而增加交易活动和价格发现。

该播客还谈到了新政府的潜在政策影响,包括拟议的关税和放松管制措施,这可能会为商业房地产市场带来挑战和机遇。

对于商业地产的投资者和运营商而言,2025年有望成为持续适应新市场现实的一年。成功需要拥抱波动,调整回报预期,并对债务和股权机会的投资采取更有针对性的方法。

桃树观点 探讨当今复杂的投资格局,提供专家见解和可行的策略,以驾驭混乱的市场并利用定价错误的风险。每集都深入探讨市场动态,为您提供知识以更好地了解和驾驭不断变化的金融世界。无论您是想投资、筹集资金还是合作伙伴,我们都将揭示产生卓越的风险调整后回报所需的工具和策略。

不要错过任何一集——了解过去的讨论并保持领先地位。 [立即收听]

解锁私人信贷中的隐身藏机会

在最新一集中 桃树观赏点,主持人格雷格·弗里德曼与桃树团负责人丹尼尔·西格尔一开始深陷探讨私人信贷贷款的世界 商业房地产贷款。他们共同示威了当今不变化的市场格局如何开通往引人注目的目的地大门 私人信贷贷款投资。

市场动态和机遇

市场正是转折点,美国国债收益率超出4.5%,接近2万亿美元的商业房地产贷款将在未来24个月内到期。西格尔观察到:“如果你在2020-2022年购买收入,你的价值很有可能。”这一趋势给了多户家庭的估计值带来自压力,估计值下跌了20-25%,但基本面还是稳健的,物业的入场率继续保持良好。

讨论会显然还有一个有趣的说法:尽管许多资产面值估计战争,但它们的运作表现还是不错的。这种脱离节是经验丰富的投资者创造了机会,尤其是在银行面前 cinveakencaCiancisvieturevienge 的监控管道压力以减少其商业房地产投资口的情形。西格尔分看了马萨诸塞州一个多户户住所的目的地有趣的例子,在该案例中,他的团队介绍提供了一种创新的资源解决方案,使原创贷款人和借款人均受益。

房地产行业分析

该死的剧集还提供了对各位房地产的领地域的细致见解。如前所述,多户住宅在短期内定价压力的同时,拥有强者的长期基本面。酒店业利润利用其每日定价能力,表现出非凡的弹性。经过多年的供应合理化,零售业已变更强大。相反,办公资产出现了忧虑的局局面——一个同类物业保持性能力,而次要资产面部重型大战。

为借款人提供战略建议

对于探索私人信贷机构的投资者而言,西格尔强调了与家具备用贷款服务和资质基础设置的经验丰富的经纪人合作的重要性。他指出:“发放贷款很容易。”“解决这些问题所需要的基础设施,才华是最重要的。”

该讨论借鉴了 peachtree 集成 17 年的往事记忆录音和超额超过 110 亿美元的商业地产投资,强行调整了该公司在保守的承保(通常为 65-70% 的LTV)的时候提供创造性的资金解决方案的能力。这种方法法帮助该公司在有效管理风险时利市场混合了时利市场混合。

借其经验丰富的专业知识和创新的战略, 桃树团 在实现强国的风险调整后,投资回报方继续向领地先行进行处置。本集合当今复杂的市场环境提供了切实可行的见解和战略指导。

收听完整剧集,收听以下内容的详细讨论:

- 当前的市场动力学态势和机遇

- 房地产行业分析与展望

- 选择私人信贷贷经纪人的关键

- 为当今市场上的借款人提供战略建议